L’essentiel à retenir : le niveau de rente dépend crucialement de la gestion de la part sur-obligatoire par la caisse de pension. Si le taux de conversion légal est garanti à 6,8 %, celui appliqué au surplus est libre et souvent plus bas. Saisir cette nuance est indispensable pour anticiper des écarts de revenus significatifs pour un même capital de départ.

Vous êtes-vous déjà demandé pourquoi votre future rente pourrait être nettement inférieure à celle d’un collègue au parcours similaire, simplement à cause des variations du taux conversion lpp appliqué par votre institution de prévoyance ? Cette disparité financière résulte principalement de la gestion spécifique de la part sur-obligatoire, où chaque caisse de pension définit ses propres règles de rendement loin du cadre légal standardisé. Comprendre ces mécanismes de calcul, qu’ils soient splittés ou enveloppants, devient alors la seule méthode fiable pour évaluer la solidité réelle de votre capital vieillesse et sécuriser efficacement vos revenus à long terme.

- La distinction clé : part obligatoire et part sur-obligatoire

- Taux splitté ou enveloppant : deux méthodes, des résultats différents

- Dans les coulisses des caisses de pension : les vrais facteurs d’écart

- Ce que cela signifie pour vous et comment anticiper

La distinction clé : part obligatoire et part sur-obligatoire

Le cadre légal de la part obligatoire : un taux sanctuarisé

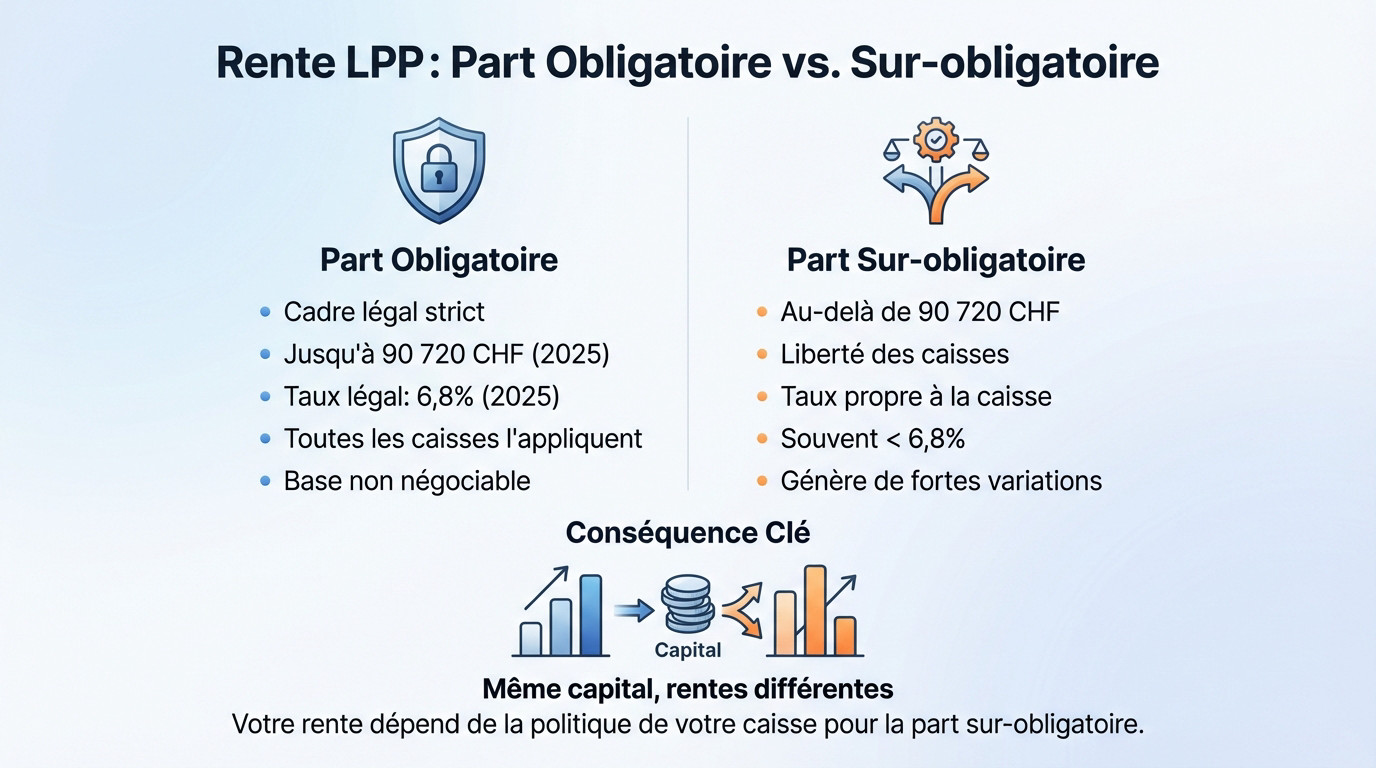

La prévoyance professionnelle (LPP) ne fonctionne pas comme un bloc monolithique. Il faut d’abord isoler la part obligatoire. Celle-ci reste strictement encadrée par la loi et couvre les salaires jusqu’à la limite de 90 720 CHF en 2025.

Ensuite intervient le taux de conversion minimal légal. Sa valeur est figée à 6,8 % pour 2025. Notez que toutes les caisses de pension ont l’obligation absolue d’appliquer au minimum ce taux sur cette part précise de l’avoir.

Cette portion constitue la base non négociable de la rente LPP pour tous les assurés.

La part sur-obligatoire : le terrain de jeu des caisses de pension

Parlons maintenant de la part sur-obligatoire. Elle correspond à l’épargne accumulée sur la portion de salaire dépassant la limite légale ou via des cotisations volontaires plus élevées.

Voici le point central : pour cette part, les caisses de pension sont totalement libres. Elles fixent leur propre taux de conversion. C’est exactement là que naissent les premières grosses différences de rente entre les assurés.

Ce taux est presque toujours inférieur au taux légal de 6,8 %. C’est la principale source de confusion et d’écarts financiers.

Pourquoi cette séparation change tout pour votre rente

En clair, plus votre part sur-obligatoire est grande, plus votre rente finale dépendra de la politique de votre propre caisse.

- Part obligatoire : Taux fixé par la loi (6,8 %), sécurité maximale, pas de variation entre les caisses.

- Part sur-obligatoire : Taux fixé par la caisse, dépend de sa stratégie et de sa santé financière, forte variation possible.

- Conséquence : Deux personnes avec le même capital total peuvent toucher des rentes très différentes.

Bien comprendre les piliers de la retraite suisse est donc fondamental pour saisir ces nuances.

Taux splitté ou enveloppant : deux méthodes, des résultats différents

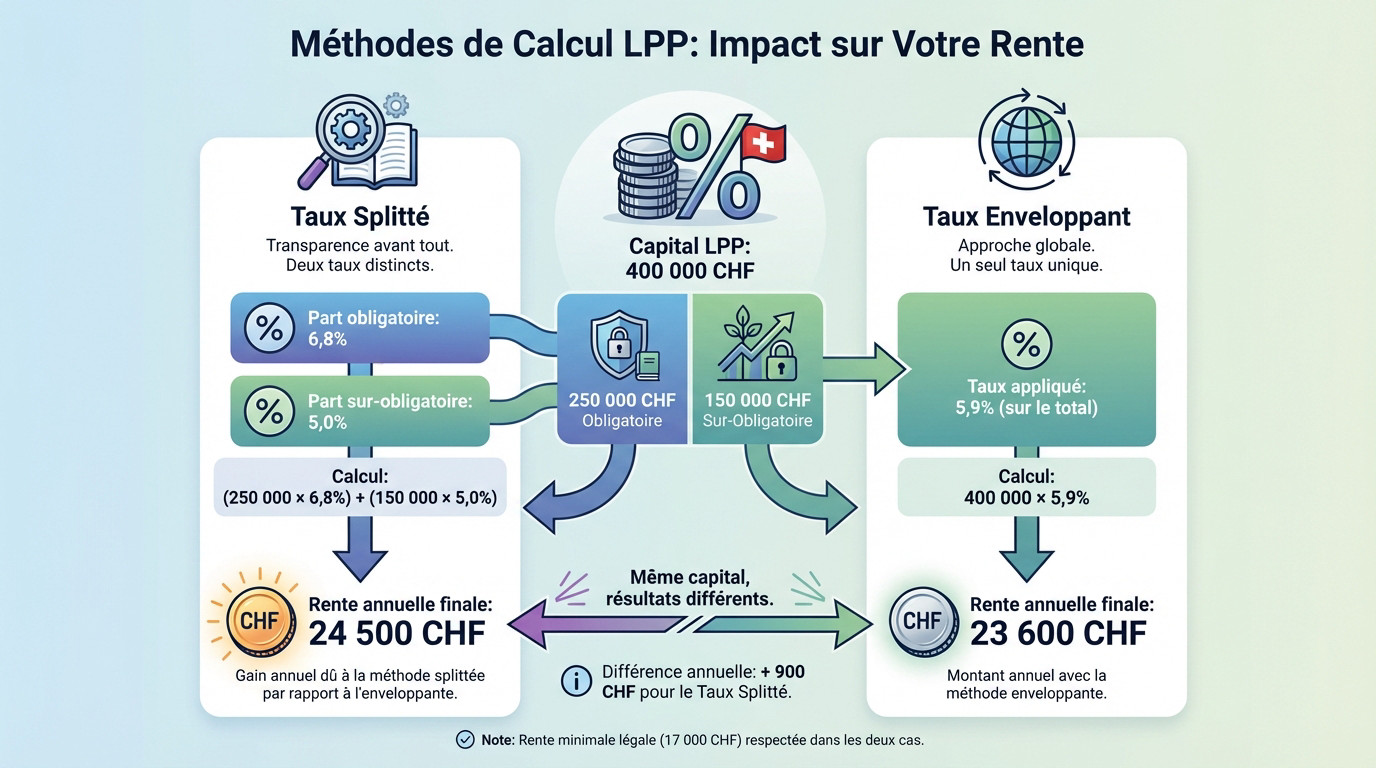

Le calcul « splitté » : la transparence avant tout

Le taux de conversion splitté est la méthode la plus transparente pour comprendre votre taux conversion lpp. Elle évite les zones d’ombre.

La caisse applique le taux légal de 6,8 % sur la part obligatoire et un taux libre (ex: 5,0 %) sur le sur-obligatoire. Votre rente finale additionne simplement ces deux montants.

Le calcul « enveloppant » : une approche globale sous conditions

Le taux de conversion enveloppant, lui, fonctionne différemment. La caisse de pension applique un taux unique à la totalité de votre avoir de vieillesse.

Ce taux global est souvent inférieur à 6,8 %. Cependant, la rente calculée ne doit jamais être inférieure au montant de la rente minimale légale (part obligatoire x 6,8 %).

L’impact concret sur votre future rente

La méthode de calcul influence directement votre revenu. Le diable se cache dans les détails, comme le montre ce tableau.

| Méthode de calcul | Taux appliqué(s) | Calcul de la rente annuelle | Rente annuelle finale |

|---|---|---|---|

| Taux splitté | 6,8% (obligatoire) et 5,0% (sur-obligatoire) | (250 000 x 6,8%) + (150 000 x 5,0%) | 17 000 + 7 500 = 24 500 CHF |

| Taux enveloppant | 5,9% (sur le total) | 400 000 x 5,9% | 23 600 CHF |

| Cet exemple prouve qu’à capital égal, le résultat varie. La rente minimale légale (17 000 CHF) est respectée dans les deux cas. | |||

Pour éviter de perdre des revenus à la retraite, il est essentiel d’anticiper. Sollicitez un conseiller financier Genève pour un bilan patrimonial complet.

Dans les coulisses des caisses de pension : les vrais facteurs d’écart

Pourquoi une caisse choisit-elle un taux de 5,0 % et une autre de 5,4 % pour sa part sur-obligatoire ? Tout dépend en réalité de sa gestion interne.

La performance des placements : le nerf de la guerre

Les caisses n’accumulent pas simplement l’argent, elles investissent activement vos avoirs sur les marchés. Le rendement de ces placements est le moteur principal finançant les rentes : une caisse performante peut donc être plus généreuse. À l’inverse, une stratégie trop prudente ou des rendements faibles forcent l’institution à la rigueur. Elle fixera un taux conversion lpp plus bas pour garantir sa pérennité. C’est une question de mathématiques et de gestion des risques.

La structure démographique et l’espérance de vie

Le profil démographique pèse aussi très lourd. Une caisse avec beaucoup de jeunes actifs pour peu de retraités profite d’une position confortable. Ce ratio cotisants-rentiers est un indicateur clé. Cependant, le défi majeur reste l’augmentation de l’espérance de vie. Les rentes étant versées plus longtemps, les caisses doivent provisionner davantage. Pour équilibrer les comptes sur la durée, elles sont mécaniquement poussées à baisser les taux de conversion.

Le taux de couverture : un indicateur de santé financière

Enfin, le taux de couverture est le rapport direct entre la fortune de la caisse et ses engagements envers les assurés.

- Taux supérieur à 100 % : La caisse possède plus d’actifs que de dettes. En bonne santé, elle peut potentiellement offrir de meilleures conditions.

- Taux inférieur à 100 % : La caisse est techniquement en « découvert ». Elle doit prendre des mesures d’assainissement et restera très prudente sur le taux.

- Objectif : Les caisses visent une marge de sécurité (ex: 110-115 %) pour absorber les chocs boursiers. Cette prudence influence le taux offert.

Ce que cela signifie pour vous et comment anticiper

L’influence sur la retraite anticipée

Partir avant l’heure a un prix immédiat. Puisque votre rente sera versée sur une durée logiquement plus longue, la caisse doit ajuster le tir pour garantir l’équilibre. En clair, elle applique une réduction actuarielle sur votre taux conversion lpp, diminuant mécaniquement le montant mensuel perçu.

Le piège ? Cette décote n’est absolument pas standardisée. Chaque institution fixe ses propres règles et barèmes de réduction, souvent sévères. Ne vous fiez pas aux bruits de couloir : exigez une simulation chiffrée précise auprès de votre gestionnaire pour éviter une douche froide au moment du départ.

La tendance de fond : une baisse inéluctable ?

Regardons la réalité en face : sur la part sur-obligatoire, la courbe pique du nez depuis des années. C’est mathématique. Avec une espérance de vie qui grimpe et des marchés financiers capricieux, les rendements peinent à financer les promesses d’hier.

Certes, le couperet politique de la réforme 2024 a épargné le taux minimal légal. Mais c’est une victoire en trompe-l’œil. Le taux de 6,8 % est figé, pourtant la pression économique sur les caisses reste colossale, les poussant à raboter là où elles ont encore la main.

Comment y voir plus clair dans votre situation personnelle

Arrêtez de naviguer à vue. Votre premier réflexe doit être de décortiquer votre certificat de prévoyance annuel. Ce document distingue clairement la part de votre avoir soumise au régime obligatoire de celle relevant du sur-obligatoire.

- Identifiez les taux : Interrogez votre caisse sur son taux enveloppant ou sur-obligatoire spécifique.

- Simulez votre rente : Projetez-vous avec ces chiffres réels, pas des suppositions.

- Analysez les options : Devant ce casse-tête, planifier sa retraite devient un exercice de haute voltige.

Face à ces variables, un bilan prévoyance complet est la meilleure solution pour y voir clair. Nos conseillers chez Conseiller Financier Genève sont à votre disposition pour analyser votre situation et vous aider à prendre les bonnes décisions. Prenez rendez-vous pour un audit personnalisé.

Comprendre les mécanismes de calcul de votre caisse de pension est donc capital pour sécuriser votre avenir financier. En effet, les écarts de rente peuvent s’avérer considérables selon la méthode appliquée. Ne laissez pas le hasard décider ! Anticipez dès maintenant en sollicitant un audit personnalisé pour optimiser votre retraite sereinement.